वर्तमान दौर में वैश्विक अर्थव्यवस्था मुद्रास्फीति के दौर से गुजर रहा है. अमेरिका जैसे अर्थव्यवस्था पर भी इसका खासा असर देखा जा रहा है. इस वजह से मुद्रास्फीति पर चर्चा करते हुए समाचार पत्र और मैगजीन में कई लेख छप रहे है. वैसे भारत जैसे विकासशील अर्थव्यवस्था में मुद्रास्फीति एक सामान्य परिघटना है, और इसमें उतार-चढ़ाव होते रहता है. लेकिन वर्तमान में यह वैश्विक मुद्दा बन गया है, जो मंदी के आशंका को मजबूत कर रहा है. इसलिए प्रतियोगी परीक्षा के दृष्टिकोण से ‘मुद्रास्फीति का अध्ययन‘ काफी जरूरी हो जाता है. तो आइए इससे जुड़े विभिन्न तथ्यों को जानते है.

क्या है मुद्रास्फीति (What is Inflation in Hindi)

मुद्रास्फीति का तात्पर्य किसी अर्थव्यवस्था में निश्चित अवधि के दौरान ख़ास वस्तुओं और सेवाओं के कीमतों में वृद्धि से है. इस स्थिति में मुद्रा का खरीद क्षमता कम हो जाता है. उदाहरण के लिए, कुछ दिनों जो चावल 80 रूपये प्रति किलो मिल रहे होते है, उसकी कीमत बढ़कर अब 90 रूपये प्रति किलो हो जाता है.

मतलब मुद्रा का क्रय क्षमता वस्तु व सेवाओं के कीमत में बढ़ोतरी के अनुसार कम हो जाता है. इसके कई कारण होते है. अर्थव्यवस्था के विकास और मौद्रिक नीतियों के आगमन से, इसके कारणों में बदलाव आये है. सामान्यतः मांग के तुलना में आपूर्ति कम होना, मुद्रास्फीति के कारण माने जाते है. लेकिन मुद्रास्फीति कई अन्य कारको से भी प्रभावित होते है.

ऊंची और लम्बी अवधि का मुद्रास्फीति किसी भी अर्थव्यवस्था के लिए नुकसानदेह माना जाता है. अर्थव्यवस्था में हुए विकास को मुद्रास्फीति ढक देता है. इससे खासकर आम जनता प्रभावित हो जाते है. इससे निवेश, आम जनता का क्रय क्षमता, व्यापार और ब्याज दर पर खासा प्रभाव पड़ता है. कई बार बैंक बचत पर प्राप्त ब्याज मुद्रास्फीति के कारण काफी कम या नकारात्मक भी हो जाता है, जहां मध्यम और निम्न आय वर्ग के लोग निवेश करते है.

अवलोकन प्रश्न: क्या आप मानते है कि मुद्रास्फीति से मध्यम और निम्न आय वर्ग को हानि होता है और उच्च आय वर्ग तथा सरकार को लाभ होता है?

मुद्रास्फीति के मुख्य कारण (Main causes of Inflation in Hindi)

उपभोक्ताओं के पास धन के वृद्धि के कारण वस्तुओं और सेवाओं में अकसर तेजी आ जाती है. कई बार उपभोक्ताओं में अपने बचत खाते से धन निकालकर विलासिता और मनोरंजन पर खर्च करने का प्रवृत्ति बढ़ जाता है. ऐसा अक्सर बाजारवादी संस्कृति के हावी होने से होता है. लेकिन, वस्तु और सेवाओं का आपूर्ति मांग के अनुरूप नहीं हो पाता है. ऐसे स्थिति में कारोबारियों द्वारा वस्तु और सेवाओं का कीमत बढ़ा दिया जाता है. यह मुद्रास्फीति का मूल कारण है.

जनता में मुद्रा के आपूर्ति बढ़ने के तीन मुख्य कारण होते है-

- सरकार द्वारा अधिक मात्रा में पैसे छापकर अपना जरूरत पूरा करना छापना और नागरिकों को देना

- कानूनी रूप से वैध मुद्रा का अवमूल्यन.

- सरकार द्वारा द्वितीयक बाजार से बांड खरीदने से बैंको के पास अधिक धन आ जाना और कर्ज सस्ता हो जाना.

मुद्रा के आपूर्ति और अन्य कारको के आधार पर मुद्रास्फीति के तीन कारण निर्धारित किए गए है-

मांगजनित मुद्रास्फीति (Demand-pull Inflation in Hindi)

जैसा कि नाम से भी ज्ञात होता है, इस तरह के मुद्रास्फीति का कारण मांग में वृद्धि होता है. इस तरह का स्थिति तब उत्पन्न होती है जब किसी अर्थव्यवस्था में वस्तुओं और सेवाओं की कुल मांग, उन वस्तुओं और सेवाओं के कुल आपूर्ति से अधिक हो जाती है. इस परिस्थिति में मांग के अनुरूप लगातार उत्पादन सम्भव नहीं होता है. अतिरिक्त मांग वाले वस्तु और सेवा एक विस्तृत श्रृंखला में कीमतों को नए ऊंचाई पर ले जाती है यानि ऊपर की ओर खींचती है. इस तरह मंगजन्य मुद्रास्फीति का जन्म होता है.

किसी बाजार में उपलब्ध वस्तुओं के तुलना में मांग अधिक होने के कई कारण हो सकते है. इनमें उपभोक्ताओं या सरकार द्वारा खर्च में बढ़ोतरी और निर्यात शामिल है. कई बार सरकार सब्सिडी, सामाजिक योजना या टैक्स छूट का निति लागू कर देती है. इससे उपभोक्ताओं के पास अधिक धन पहुँच जाता है और वे इसका इस्तेमाल अपने जरुरत के वस्तु को खरीदने में कर देते है. इसके कारण किसी उत्पाद का मांग बाजार में उपलब्ध वस्तुओं की संख्या से अधिक हो जाता है. इस अवसर का इस्तेमाल विक्रेता द्वारा वस्तु के मूल्यवर्धन के रूप में किया जाता है.

साथ ही, मांग के अनुरूप आपूर्ति सुनिश्चित करने के लिए उत्पादन में बढ़ोतरी का सहारा भी लिया जाता है. इससे श्रमिकों का मांग भी बढ़ जाता है. चूँकि बाजार में मुद्रास्फीति के कारण वस्तुओं के कीमत बढ़े हुए होते है. इसलिए उत्पादक श्रमिकों को ऊँचा कीमत अदा करने को तैयार रहते है. साथ ही, पुराने श्रमिकों को कंपनी में बनाए रखने के लिए मजदूरी बढ़ा दी जाती है.

अधिक लोगों के ऊँचे आय पर रोजगार में संलग्न होने से, मांग में विस्फोटक वृद्धि होने लगता है. यह क्रम तबतक दोहराया जाता है, जबतक मांग अपने सर्वोच्च स्तर पर न पहुँच जाएं या बाजार में मुद्रा आपूर्ति को नियंत्रित न किया जाएं. इस तरह का प्रभाव उच्च आर्थिक विकास दर के कारण भी पैदा हो सकता है, जो रोजगार सृजन और आय में वृद्धि दर को लगातार बढ़ाता है.

उपरोक्त सभी कारक वस्तुओं का कीमत बढ़ा देता है, जो मुद्रास्फीति के वृद्धि दर के निरंतर बढ़ने में उत्प्रेरक का काम करता है.

कई बार इसका विपरीत भी होता है. इस परिस्थिति में माँग में कमी आने लगती है, जो उपभोक्ताओं द्वारा किसी कारणवश खर्च में कटौती से होता है. इसके कारण वस्तु का उत्पादन भी कम कर दिया जाता है, जो उत्पादक को छंटनी को विवश करता है. इससे बेरोजगारी बढ़ती और बढ़ी हुई बेरोजगारी श्रम को सस्ता कर देता है. ऐसा बाजार में मुद्रा में आपूर्ति की कमी या लोगों के पास धन की कमी या बचत व निवेश के प्रवृत्ति में अत्यधिक वृद्धि से होता है.

लागतजनित मुद्रास्फीति (Cost-pull Inflation in Hindi)

इस परिस्थिति में अर्थव्यवस्था के क्षमता के अनुसार वस्तुओं और सेवाओं का आपूर्ति नहीं हो पाता है. आपूर्ति में गिरावट का कारण यदि उत्पादन लागत में वृद्धि हो तो इसे लागतजन्य मुद्रास्फीति कहा जाता है. इस परिस्थिति में एक तरफ वस्तु और सेवाओं के कुल आपूर्ति में गिरावट होता है. दूसरे तरफ कुल मांग अपरिवर्तित रहता है. इससे तो कीमतों और मुद्रास्फीति पर दवाब बनता है. मतलब, मुद्रास्फीति दर नए ऊंचाई को प्राप्त कर लेता है.

इसका कारण उत्पादन के लिए जरूरी घरेलू या आयातित सामग्रियों (जैसे बिजली, तेल या कच्चे माल) के कीमत में वृद्धि से होना है. इससे प्रति इकाई उत्पादन काफी बढ़ जाता है. इसलिए उत्पादन कम कर दिया जाता है. कम आपूर्ति से माँग में कृत्रिम अनुपातिक वृद्धि का इस्तेमाल वस्तु को ऊँचे कीमत पर बेचने के लिए किया जाता है. इस तरह वस्तुएं महँगी होते जाते है, जो मुद्रास्फीति का स्वरुप धारण कर लेता है.

कई बार वस्तुओं के उत्पादन से जुड़ा एक वस्तु के कीमत में बढ़ोतरी बाजार में उपलब्ध अन्य वस्तुओं के कीमत को बढ़ा देता है. उदाहरण के लिए, कच्चे पेट्रोलियम के कीमत में वृद्धि से अकसर पेट्रोल, डीज़ल व केरोसिन में वृद्धि हो जाता है. यह अधिकांश अर्थव्यवस्था के कई क्षेत्रों में एक प्रमुख इनपुट है. कई वाहन पेट्रोल और डीजल का इस्तेमाल ईंधन के तौर पर करते है. इसके कारण इन वाहनों से वस्तुओं का एक स्थान से दूसरे स्थान पर यातायात भी महंगा हो जाता है, जो मुद्रास्फीति का कारण बन जाता है.

विशिष्ट उद्योगों में आपूर्ति में व्यवधान के कारण भी लागत-प्रेरित मुद्रास्फीति भी उत्पन्न हो सकता है. उदाहरण के लिए, असामान्य मौसम या प्राकृतिक आपदाओं के कारण फसलों का नष्ट हो जाते है. समय-समय पर आने वाले बड़े चक्रवात और बाढ़ से अकसर ऐसा नुकसान होता है. इससे शहरी क्षेत्रों में खाद्य उत्पाद का कीमत असामान्य रूप से बढ़ जाता है. इस दौरान प्रसंस्कृत खाद्य पदार्थ, होटलों और रेस्त्राओं के कीमत में वृद्धि आम हो जाता है, जो अस्थायी अवधि के लिए मुद्रास्फीति का कारण बन जाते है. इस समय खाद्य मुद्रास्फीति की खबरें सुर्खियां बनना आम हो जाता है.

राजनीतिक अस्थिरता या वैश्विक आर्थिक स्थिति में अनिश्चितता से भी कीमत बढ़ने लगता है. रूस-यूक्रेन युद्ध से ऐसा ही परिस्थिति उत्पन्न हुआ है.

आयातित मुद्रास्फीति और विनिमय दर (Imported inflation and the exchange rate)

विनिमय दर में उतार-चढ़ाव भी कीमतों को प्रभावित कर मुद्रास्फीति दर में बदलाव ला सकता है. घरेलू मुद्रा के मूल्य में कमी – अर्थात, मुद्रा का अवमूलयन – मुद्रास्फीति को दो तरह से बढ़ाता है. सबसे पहले, विदेशों में उत्पादित वस्तुओं और सेवाओं की कीमतें घरेलू स्तर पर उत्पादित वस्तुओं की तुलना में बढ़ जाती है. नतीजतन, उपभोक्ताओं को आयातित उत्पादों को खरीदने के लिए अधिक भुगतान करना पड़ता है. अपने उत्पादन प्रक्रियाओं में आयातित सामग्रियों का उपयोग करने वाले कंपनियों को भी इन इनपुट के लिए अधिक राशि का भुगतान करना पड़ता है. इससे वस्तु और सेवाओं का कीमत बढ़ता है, जो लागतजन्य मुद्रास्फीति में योगदान करती है.

दूसरा, मुद्रा के मूल्यह्रास से बाजार में उपलब्ध समग्र उत्पाद के तुलना में समग्र मांग अधिक हो जाता है. चूँकि मुद्रा के अवमूलयन से निर्यात सस्ता हो जाता है, इसलिए देश में उपलब्ध वस्तुओं और सेवाओं के निर्यात में वृद्धि होती है. इसलिए समग्र मांग बाजार में उपलब्ध समग्र आपूर्ति से अधिक हो जाता है.

साथ ही, महंगे आयातित वस्तुओं के बदले सस्ते कीमत पर उपलब्ध घरेलू स्तर पर उत्पादित वस्तुओं और सेवाओं का इस्तेमाल किया जाने लगता है. इससे कुल माँग में और भी विरिद्धि होता है. इससे घरेलु उत्पादन क्षमता पर दवाब पड़ता है. स्थानीय कम्पनी कंपनियों द्वारा मूल्य वृद्धि का संभावना बनता है. ये मूल्य वृद्धि अप्रत्यक्ष रूप से मांगजनी चैनल के माध्यम से मुद्रास्फीति में योगदान करती है.

आयातित मुद्रास्फीति और विनिमय दर का प्रभाव अंतर्राष्ट्रीय व्यापार में शामिल वस्तुओं और सेवाओं पर ही अधिक होता है. इससे वे उत्पाद और सेवाएं अप्रभवित रहते है, जिनका आयात-निर्यात नहीं किया जाता है. वे उत्पादन भी अप्रभावित रहते है, जिनके लिए आयातित इनपुट का इस्तेमाल नहीं होता है, यदि आउटपुट का निर्यात नहीं किया जा रहा है.

अंतर्निहित मुद्रास्फीति (Built-in Inflation in Hindi)

कई बार लोग वर्तमान मुद्रास्फीति दरों का भविष्य में भी जारी रहने की उम्मीद करते हैं. मुद्रास्फीति में वस्तुओं और सेवाओं के कीमतों में लगातार वृद्धि होता है. इससे ये धारणा विकसित हो जाता है कि भविष्य में भी इसी तरह से कीमतें नई ऊंचाई पकड़ते रहेंगे. इस महंगाई के वजह से उत्पादक फर्म में कार्यरत कर्मियों को अपना जीवन स्तर बनाए रखने में कठिनाई होती है. फिर, ये कर्मी अपने जीवन स्तर को बनाए रखने के लिए पारिश्रमिक बढ़ाने का माँग करने लगते है.

वेतन व मजदूरी में हुए वृद्धि का भार वस्तुओं और सेवाओं के कीमत पर हस्तांतरित कर दिया जाता है. इस तरह वस्तु का कीमत बढ़ जाता है. पुनः इस बढ़े हुए महंगाई के भरपाई के लिए वेतन व मजदूरी को बढ़ाना पड़ता है और यह क्रम लगातार चलते रहता है. इस प्रकार का मुद्रास्फीति ही अन्तर्निहित मुद्रास्फीति कहलाता है.

इस तरह के मुद्रास्फीति को नियंत्रित करना कठिन होता है. चूँकि कर्मी निरंतर बढ़ते महंगाई से अपने बचत व भविष्य के आर्थिक योजनाओं के प्रति आशंकित हो उठते है; और यह मुद्दा उनके उनके भावनाओं से जुड़ जाते है. इस वजह से इसे नियंत्रित करना जटिल हो जाता है.

मुद्रास्फीति के चार सिद्धांत (Four Theories of Inflation)

ऊपर वर्णित महंगाई के कारणों का आधार नीचे दिए गए आर्थिक सिद्धांतों पर टिका है.

1. धन के मात्रा सिद्धांत (The quantity theory of money)

मात्रा सिद्धांत मूल रूप से 1517 में गणितज्ञ निकोलस कोपरनिकस (Nicolaus Copernicus) द्वारा तैयार किया गया था. 18वीं शताब्दी में कई दार्शनिकों (विशेष रूप से डेविड ह्यूम (David Hume) द्वारा इसे पुनर्जीवित किया गया. 1950 और 60 के दशक में फ्रीडमैन मिल्टन (Milton Friedman) के नेतृत्व में शिकागो विश्वविद्यालय में अर्थशास्त्रियों के एक समूह द्वारा इसे परिष्कृत किया गया.

इस सिद्धांत के अनुसार मुद्रास्फीति का मूल कारण बाजार में मुद्रा का मात्रा बढ़ जाना है. अन्य सभी कारक मुद्रा के अधिकता से प्रभावित होते है.

2. मांग-कर्षण सिद्धांत (Demand-pull theory)

यह सिद्धांत अर्थशास्त्री जॉन मेनार्ड कीन्स (John Maynard Keynes) के अर्थशास्त्र के सिद्धांत का एक प्रमुख अंग है. कीन्स का मानना था कि कुल मांग और व्यय में वृद्धि आर्थिक विकास को बढ़ावा देने के लिए महत्वपूर्ण है. लेकिन बढ़ती मांग कीमत को ऊंचाई पर खिंच लेती है. इस तरह मांग-कर्षण मुद्रास्फीति का जन्म होता है.

3. लागत-धक्का सिद्धांत (Cost-push theory)

इस सिद्धांत वर्णन सबसे पहले सर जेम्स स्टुअर्ट (Sir James Steuart) की 1767 में प्रकाशित पुस्तक “इंक्वायरी इनटू द प्रिंसिपल्स ऑफ पॉलिटिकल इकोनॉमी (Inquiry into the Principles of Political Economy)” है. 1950 के दशक के उत्तरार्ध में, हार्वर्ड विश्वविद्यालय के अर्थशास्त्री ओटो एकस्टीन (Economist Otto Eckstein) ने एक रिपोर्ट तैयार किया. इसे एकस्टीन रिपोर्ट (Eckstein Report) नाम से जाना जाता है. इस रिपोर्ट में लागत-धक्का सिद्धांत का व्याख्या किया गया है.

लागत पुश सिद्धांत के के अनुसार किसी उत्पाद या सेवा की मांग में बदलाव न भी हो तो उत्पादन लागत में बढ़ोतरी मुद्रास्फीति को धक्का देती है. इस तरह लागत-पुश मुद्रास्फीति का जन्म होता है. उदाहरण के लिए, 1973 में, ओपेक ने तेल पर प्रतिबंध लगा दिया, जिससे तेल का कीमत चौगुना हो गया. ऊर्जा के रूप में पेट्रोलियम उत्पाद का इस्तेमाल करने वाले उद्योगों के लागत में भी इजाफा हो गया और पुरा दुनिया महंगाई के चपेट में आ गया. 1980 में अमेरिका में आए मंदी का एक कारन इसे भी माना जा सकता है.

4. संरचनात्मक सिद्धांत (The Structural Theory)

यह मुद्रास्फीति का चौथा और आखिरी, लेकिन काफी महत्वपूर्ण सिद्धांत है. इस सिद्धांत के अनुसार विकासशील और गरीब देशों के पास उत्पादन क्षमता नहीं होता है. इसलिए अपने देश के मांग और जरूरतों को ये पुरा नहीं कर पाते है, जो मुद्रास्फीति दर को बढ़ा देता है. इसके लिए वे आयत का भी सहारा लेते है. लेकिन निर्यात कम होने के कारण भुगदान संतुलन का संकट उत्पन्न हो जाता है, जो घरेलु मुद्रा के मूल्य को कम करके मुद्रास्फीति को और अधिक बढ़ा देता है.

इस सिद्धांत के अनुसार, विकासशील और गरीब देशों में, वेतन बढ़ोतरी आसान लेकिन कटौती करना मुश्किल होता है. किसी परिस्थिति में उत्पादन घटने पर वेतन में कटौती करने पर विरोध-प्रदर्शन का अत्यधिक गुंजाइश रहता है. ऐसे में वेतन बढ़ते जाता है, यह वेतन वृद्धि महंगाई का एक वजह भी बन जाता है.

मुद्रास्फीति के प्रकार

मुद्रास्फीति के दर और कारणों के आधार पर इसके निम्लिखित प्रकार है-

- मांग आधारित (Demand Pull Inflation): जब किसी अर्थव्यवस्था में रोजगार का बेहतर स्थिति और लोगों के पास धन की अधिकता हो, तो बाजार के कुल मांग में वृद्धि होता है, जिसे मांग आधारित मुद्रा-स्फीति कहा जाता है. इस दौरान जहां सरकारी खर्च बढ़े होते है, वहीं निजी कंपनियां और आम जनता भी अपने खर्च बढ़ा देता है.

- लागत आधारित (Cost Pull Inflation): जब वस्तुओं और सेवाओं के उत्पादन के लिए जरूरी इनपुट का लागत बढ़ता है, तो अंतिम उत्पाद का लागत में भी बढ़ोतरी होती है. इससे वस्तु को महंगे दर पर बेचना पड़ता है, जो मुद्रा का क्रय क्षमता कम कर देता है.

- चरम मुद्रास्फीति (Hyper Inflation): इस स्थिति में वस्तु और सेवाओं का कीमत 50 फीसदी से अधिक तक बढ़ जाता है. सुबह में वस्तु का कीमत दोपहर होते-होते बढ़ जाता है. 1930 के मंदी के दौर में ऐसा ही स्थिति देखा गया था. ऐसा स्थिति आर्थिक संकट, राजनैतिक अस्थिरता और युद्ध के दौरान देखा जाता है. रूस, श्रीलंका और यूक्रेन को हाल ही में इन परिस्थितियों से गुजरना पड़ा है.

- रेप्रेस्सेड इन्फ्लेशन (Repressed Inflation): यह स्थिति तब उत्पन्न होता है जब सरकार द्वारा मूल्य वृद्धि नियंत्रित करने के लिए प्रत्यक्ष उपाय लागू किए जाते है. इनमें वस्तु और सेवाओं का बिक्री दर निर्धारित करना और राशनिंग जैसे उपाय शामिल हो सकते है. ऐसा स्थिति युद्ध, अकाल, राजनैतिक आंदोलन, हड़ताल या महामारी के कारण आता है. जब सरकार के अल्पकालिक उपाय वापस ले लिए जाते है तो एक बार फिर से महंगाई बढ़ने लगती है. सरकारी नियंत्रण से अर्थव्यवस्था में विकार उत्पन्न होने का खतरा होता है और निवेशक नया निवेश करने से कतराते है.

- ओपन इन्फ्लेशन (Open Inflation): इस तरह का इन्फ्लेशन अकसर पूंजीवादी और खुला अर्थव्यवस्था में पाया जाता है. ऐसा बाजार के कई प्रभावों और कारकों के कारण होता है. चूँकि सरकार द्वारा मुक्त अर्थव्यवस्था का निति अपनाया जाता है, इसलिए कीमतों में हो रहे वृद्धि को नियंत्रित करना मुश्किल होता है.

- अर्ध-इन्फ्लेशन (Half Inflation): ऐसा विशेषता अकसर विजिट और विकासशील अर्थव्यवस्था के बीच वाले देशों में पाया जाता है. ऐसे स्थिति में मुद्रास्फीति दर का विकास काफी धीमा होता है. ऐसे स्थिति में सरकारी या नीतिगत हस्तक्षेप का जरूरत महसूस नहीं होता है. लेकिन इस परिस्थिति में भी लोगों के खरीद क्षमता पर प्रभाव पड़ता है.

मुद्रास्फीति सूचकांक और इसके प्रकार (Inflation Index and its Types in Hindi)

यह सूचकांक वस्तु और सेवाओं के समुच्चय, खरीद-बिक्री के स्तर और उत्पादन के तथ्यों को ध्यान में रखकर तैयार किया जाता है. इस आधार पर इन्हें अलग-अलग नाम दिए गए है. उपभोक्ता मूल्य सूचकांक और थोक मूल्य सूचकांक इनमें सबसे अधिक प्रसिद्ध है. वहीं, उत्पादक मूल्य सूचकांक भी इन्फ्लेशन मामपका एक मुख्य जरिया है, जो संयुक्त राज्य अमेरिका में अधिक प्रचलित है.

1. उपभोक्ता मूल्य सूचकांक (Consumer Price Index – CPI in Hindi)

पहले इसे ‘निर्वाह व्यय सूचकांक (Cost of Living Index)’ कहा जाता था. इससे स्पष्ट होता है कि यह सूचकांक जीवन के मुलभुत आवश्यकता वाले वस्तुओं से सम्बन्धित है. विभिन्न आय समूहों का जरूरत अलग-अलग होता है. इसी को ध्यान में रखते हुए इस सूचकांक में कई ऐसे वस्तुओं को भी शामिल किया गया है, जिसे निम्न आय वर्ग द्वारा आमतौर पर विलासिता का सामान माना जाता है. सीपीआई खुदरा (retail) दरों पर की गई खरीदारी से सम्बन्धित सूचकांक है.

उपभोक्ता मूल्य सूचकांक के द्वारा एक निश्चित अवधि में कीमतों में हुए बदलाव से जीवन निर्वाह पर हुए प्रभाव को मापता है. इसमें घरेलू उपभोक्ताओं द्वारा खरीदी जाने वाली वस्तुओं और सेवाओं के औसत मूल्य को आँका जाता है.

यह चार प्रकार का होता है-

- औद्योगिक श्रमिकों के लिये सीपीआई ( CPI for Industrial Workers-IW)

- कृषि मज़दूर के लिये सीपीआई (CPI for Agricultural Labourer-AL)

- ग्रामीण मज़दूर के लिये सीपीआई (CPI for Rural Labourer-RL)

- अखिल भारतीय सीपीआई (ग्रामीण, शहरी या संयुक्त) – All India CPI (Rural, Urban or Combined)

ऊपर वर्णित सूचकांकों में प्रथम तीन का गणना श्रम और रोज़गार मंत्रालय के अधीन श्रम ब्यूरो (labor Bureau) द्वारा आंकड़ा जुटाकर जारी किया जाता है. जबकि, चौथे प्रकार का सूचकांक सांख्यिकी और कार्यक्रम कार्यान्वयन मंत्रालय (Ministry of Statistics and Programme Implementation) के अधीन कार्यरत केंद्रीय सांख्यिकी संगठन (Central Statistical Organisation-CSO) द्वारा आंकड़ों का संकलन कर जारी किया जाता है. सीएसओ द्वारा जारी आंकड़ों को ही सामान्यतः उपभोक्ता मूल्य सूचकांक (CPI) नाम से जाना जाता है.

सीपीआई को मापने में वस्तुओं और सेवाओं, दोनों को शामिल किया जाता है. इसमें शिक्षा, भोजन, परिवहन, संचार, मनोरंजन, परिधान, आवास और चिकित्सा देखभाल जैसे वस्तु और सेवाओं को शामिल किया जाता है.

सीपीआई के गणना के लिए श्रम और सांख्यिकी ब्यूरो हरेक माह करीब 80,000 कीमतों का नमूना संकलित करते है. वे हाल के उपभोक्ता खर्च के अपने हिस्से के अनुपात में प्रत्येक उत्पाद या सेवा के सूचकांक का वजन करते हैं.

2. थोक मुद्रास्फीति सूचकांक (Wholesale Price Index – WPI)

यह किसी वस्तु या सेवा के खुदरा बिक्री से ठीक पहले के कीमत के आधार पर तय किया जाता है. सीपीआई और डब्ल्यूपीआई में यदि अंतर् हो, तो यह बिक्रेताओं द्वारा खुदरा कारोबारियों से अधिक कीमत वसूले जाने का संकेत देता है. यह थोक में संगठनों और कारोबारियों के बीच वस्तु के व्यापार के कीमत को मापने का जरिया है. इसमें थोक स्तर पर वस्तुओं की कीमत में औसत परिवर्तन का एक माप है.

कुछ अर्थव्यवस्थाओं में इसी का उपयोग मुद्रास्फीति के माप के रूप में किया जाता है. लेकिन इससे खुदरा उपभोक्ताओं के पर पड़ने वाले असर को नहीं मापा जा सकता है. यह कीमतों में उतार-चढ़ाव से व्यापारियों पर पड़ने वाले प्रभाव का आंकलन करता है. इसका मापन केवल वस्तुओं के कीमत से किया जाता है. इसमें ईंधन, बिजली और विनिर्माण उत्पाद जैसे वस्तुओं को शामिल किया जाता है.

वाणिज्य और उद्योग मंत्रालय के अधीन आर्थिक सलाहकार कार्यालय द्वारा थोक मूल्य सूचकांक (डब्ल्यूपीआई) प्रकाशित किया जाता है. इसे हेडलाइन मुद्रास्फीति के नाम से भी जाना जाता है, जो हरेक महीने के 14 तारीख को जारी किया जाता है. इस दिन छुट्टी होने पर, छुट्टी के बाद के कार्यदिवस को इसे जारी कर दिया जाता है. इसका आधार वर्ष वित्तीय वर्ष 2011-2012 है. भारत में द्वितीय विश्व युद्ध के बाद इससे जुड़े आंकड़े लगातार प्रकाशित किए जा रहे है. कई देश इसके दूसरे रूप को अपनाते है, जिसे निर्माता या उत्पादक मूल्य सूचकांक (PPI) कहा जाता है.

3. व्यक्तिगत उपभोग व्यय (Personal Consumption Expenditure – PCE)

व्यक्तिगत उपभोग व्यय (पीसीई) मूल्य सूचकांक उपभोक्ता वस्तुओं और सेवाओं की कीमतों में बदलाव को ट्रैक करता है. यह सीपीआई जैसा ही प्रतीत होता है. लेकिन इन दोनों में महत्वपूर्ण अंतर हैं. पीसीई द्वारा मापन का पद्धति विस्तृत है. यह न सिर्फ वस्तुओं के कीमत पर नजर रखता है, बल्कि उपभोक्ताओं द्वारा खर्च में हुए बढ़ोतरी का भी आंकलन करता है. जहाँ सीपीआई उपभोक्ताओं के खरीद पर नजर रखता है, वहीं पीसीई विक्रेता द्वारा बेचे जा रहे उत्पाद पर भी नजर रखता है.

उदाहरण के लिए आप खाद्य पदार्थों पर किए गए खर्च को लें. सीपीआई में किसी अनाज के खरीद के लिए चुकाए गए कीमत ही आंकलित किए जाते है. लेकिन, पीसीई में राशन के दूकान से ख़रीदे जाने वाले अनाज पर सरकार द्वारा दी गई सब्सिडी का मूल्य भी जोड़ा जाता है.

कई बार गेंहू का कीमत बढ़ने पर लोग मक्के की रोटी या चावल या अन्य अनाज का उपभोग बढ़ा देते है. ऐसे में पीसीई द्वारा प्रतिस्थापित खरीद पर अधिक ध्यान दिया जाता है. अमेरिका के केंद्रीय बैंक “फ़ेडरल रिज़र्व” द्वारा नीतिगत दरें तय करने में इसी पद्धति का इस्तेमाल किया जाता है.

4. उत्पादक मूल्य सूचकांक (Producer Price Index – PPI)

इस सूचकांक का उपयोग घरेलू उत्पादकों द्वारा उनके उत्पादन के लिए प्राप्त कीमतों में औसत परिवर्तन को मापने में किया जाता है. यह कच्चे, अर्ध-तैयार और तैयार माल की कीमतों में बदलाव को दर्शाता है. इसमें मुद्रफीति दर का मापन उत्पादकों के दृष्टिकोण किया जाता है.

निर्माता मूल्य सूचकांक (Producer Price Index, PPI) एक आर्थिक सूचकांक होता है जिसका उपयोग उत्पादकों द्वारा उत्पादित वस्त्र, सेवाएँ और अन्य उत्पादों की मूल्यों के परिवर्तनों को मापने के लिए किया जाता है। यह सूचकांक उत्पादकों के लिए माल और सेवाओं की मूल्य परिवर्तनों को मॉनिटर करने और आर्थिक विश्लेषण करने के लिए महत्वपूर्ण है।

इस सूचकांक से विभिन्न उत्पादकों और उद्योगों के बीच मूल्य स्तरों में हो रहे बदलाव का जानकारी प्राप्त होता है. यह आर्थिक क्रियाकलाप में हो रहे बदलाव को भी सूचित कर देता है. इसके कारणों को जानकार व्यापार से जुड़े रणनीति भी बनाए जा सकते है. इससे उद्योगों और सरकारों को क्रमशः विपणन और आर्थिक निति बनाने में मदद मिलता है.

निर्माता मूल्य सूचकांक अक्सर विभिन्न उद्योगों और उत्पादकों के लिए अलग-अलग श्रेणियों में बाँटे जाते हैं, ताकि उनकी मूल्य परिवर्तनों को सही ढंग से माप सका जा सके. यह मूल्य परिवर्तनों को तीन व्यापक संरचनाओं के आधार पर वर्गीकृत करता है:

- उद्योग-स्तरीय वर्गीकरण

- कमोडिटी वर्गीकरण

- अंतिम मांग – मध्यवर्ती मांग

मुद्रास्फीति कैसे मापा जाता है (How Inflation is measured in Hindi)?

भारत में उपभोक्ता मूल्य सूचकांक (सीपीआई) और थोक मूल्य सूचकांक (डब्ल्यूपीआई) पद्धति का उपयोग मासिक आधार पर मुद्रास्फीति को मापने के लिए किया जाता है. यह अध्ययन सरकार और भारतीय रिजर्व बैंक (आरबीआई) को बाजार में मूल्य परिवर्तन को समझने में मदद करता है और इस प्रकार मुद्रास्फीति पर नजर रखा जाता है.

मुद्रास्फीति दर एक वर्ष से दूसरे वर्ष के बीच मूल्य वृद्धि का प्रतिशत है. उदाहरण के लिए, यदि 1990 में एक सौ रुपये में जितना सामान आता था, अगर 2000 में उसे खरीदने के लिए दो सौ रुपये व्यय करने पड़े है तो माना जाएगा कि मुद्रा स्फीति शत-प्रतिशत बढ़ गई है. इस उदाहरण में साल 1990 को आधार वर्ष माना गया है. भारत सरकार अलग-अलग प्रकार के मुद्रास्फीति मापने के लिए अलग-अलग आधार वर्ष तय करती है.

भारत में उपभोक्ता मूल्य सूचकांक (सीपीआई) का आधार वर्ष 2012 है. इसमें खाद्य पदार्थों का भार (Weightage) अधिक है. वहीं, थोक मूल्य सूचकांक (WPI) का आधार वर्ष 2011-2012 है. इसमें विनिर्मित वस्तुओं को अधिक भार (Weightage) दिया गया है. कृषि और ग्रामीण मजदूरी पर आधारित सीपीआई-एएल/आरएल के लिए आधार वर्ष 2019-20 है. वहीं, औद्यौगिक कामगारों के लिए निर्धारित सीपीआई-आईडब्ल्यू का आधार वर्ष 1982 है.

1. उपभोक्ता मूल्य सूचकांक (सीपीआई)

सीपीआई भोजन, ईंधन, कपड़े आदि सहित 260 वस्तुओं में अर्थव्यवस्था में वस्तुओं और सेवाओं की खुदरा मुद्रास्फीति का विश्लेषण करती है. कुछ अर्थशास्त्री भोजन और ऊर्जा की कीमतों पर विचार किए बिना मुद्रास्फीति की जांच करना पसंद करते हैं. इसमें महीने-दर-महीने काफी उतार-चढ़ाव हो सकता है. इसे “कोर” मुद्रास्फीति कहा जाता है.

सीपीआई का सूत्र है (Formula of CPI is):

CPI_t = C_t / C_0 * 100

जहाँ:

- CPI_t = वर्तमान अवधि में उपभोक्ता मूल्य सूचकांक

- C_t = वर्तमान अवधि में बाजार की टोकरी की लागत

- C_0 = आधार अवधि में बाजार की टोकरी की लागत

दूसरे शब्दों में,

मुद्रास्फीति दर = (वर्तमान अवधि में प्राइस इंडेक्स – पिछली अवधि में प्राइस इंडेक्स) / पिछली अवधि में प्राइस इंडेक्स) x 100

2. थोक मूल्य सूचकांक (डब्ल्यूपीआई)

डब्ल्यूपीआई में 697 वस्तुओं की मुद्रास्फीति का विश्लेषण किया जाता है. WPI बास्केट में शामिल वस्तुओं का संख्या 676 से बढ़ाकर 697 किया गया है. इसमें 199 वस्तुएँ जोड़ी गई हैं और 146 वस्तुएँ हटा दी गई हैं. कोटेशन की संख्या भी 5482 से बढ़ाकर 8331 कर दी गई है. यह वृद्धि व्यापक कवरेज और प्रतिनिधित्व सुनिश्चित करने के लिए है.

इसमें वस्तुओं का कीमत में पहले स्तर पर हुए बदलाव का अध्ययन किया जाता है, जैसे- कारखाने से तुरंत निकले वस्तु, मंडियों में पहुंचे अनाज और खदान से निकलने के बाद खनिज के कीमत में आए बदलाव. इन वस्तुओं को तीन श्रेणियों में बांटा गया है:

- प्राथमिक वस्तुएं: इनमें भोजन, गैर-खाद्य और खनिज पदार्थ के कीमत शामिल है.

- ईंधन: इसमें बिजली और ऊर्जा के अन्य स्रोतों का कीमत शामिल है.

- विनिर्माण उत्पाद: इसमें कारखानों में निर्मित उत्पाद के कीमत पर गौर किया जाता है.

WPI आधार वर्ष को मई 2017 में 2004-05 से बदलकर 2011-12 किया गया है. साथ ही, राजकोषीय नीति के प्रभाव को खत्म करने के लिए करों को गणना से हटा दिया गया है. इस निति ने करों में वृद्धि से मुद्रास्फीति पर पड़ने वाले प्रभाव का आंकलन को निरस्त कर दिया है.

थोक मूल्य सूचकांक का गणना सूत्र इस प्रकार है-

डब्ल्यूपीआई = (वर्तमान मूल्य/आधार अवधि मूल्य) × 100

3. पीपीआई का मापन (Calculation of PPI in Hindi)

इसका गणना किसी विशिष्ट आधार वर्ष पर वस्तुओं और सेवाओं के कुल उत्पादन के वर्तमान मूल्य को कुल उत्पादन के मूल्य से विभाजित करके की जाती है और फिर इसे 100 से गुणा किया जाता है.

पीपीआई की गणना के लिए सूत्र है:

निर्माणता मूल्य सूचकांक= (वर्तमान माह और वर्ष में उत्पादित वस्तुओं और सेवाओं की औसत भारित कीमतें / आधार माह और वर्ष में अमेरिका में उत्पादित वस्तुओं और सेवाओं की औसत भारित कीमतें) × 100

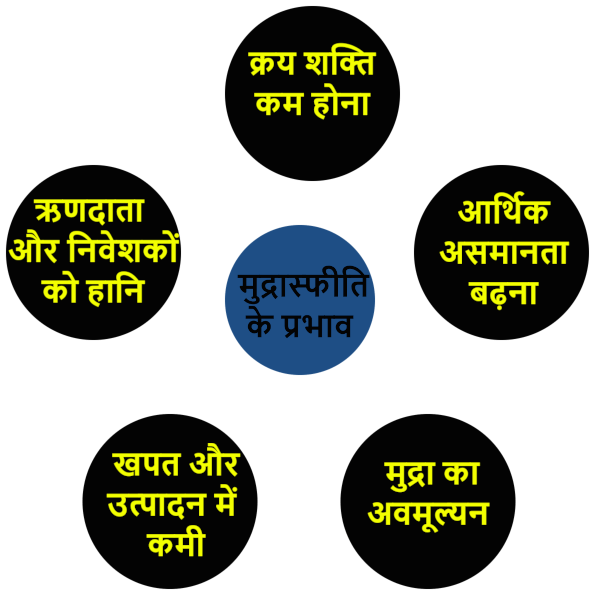

मुद्रास्फीति के प्रभाव (Effects of Inflation in Hindi)

मुद्रास्फीति के अर्थव्यवस्था पर व्यापक प्रभाव होता है. इससे कई प्रकार के लाभ होते है तो कई प्रकार के हानि भी होते है. हालाँकि, आम उपभोक्ताओं के नजरिए से बढ़ती मुद्रास्फीति दर नुकसानदेह होता है. इसके कुछ मुख्य प्रभाव नीचे दिए गए है.

A. हानिकारक प्रभाव (Disadvantages of Inflation)

- क्रय क्षमता कम होना: मुद्रास्फीति से वस्तुओं के कीमत बढ़ जाते है. सिमित आय के कारण लोग कम वस्तु खरीद पाते है. इस तरह मुद्रास्फीति के कारण लोगों का क्रय क्षमता कम हो जाता है.

- आर्थिक असमानता: कम आय वाले लोग अनुपात में अमीरों के तुलना में अपने आय का बड़ा हिस्सा मुलभुत आवश्यकता में खर्च कर देते है, जैसे भोजन, शिक्षा, स्वास्थ्य व यातायात इत्यादि. इनका कीमत बढ़ने पर आम लोगों के जेब से धन का प्रवाह विक्रेताओं के तरफ होने लगता है. मुद्रास्फीति से बचाव वाले पारम्परिक सम्पत्ति, जैसे रियल एस्टेट, जमीन, सोना या शेयर जैसी संपत्ति इत्यादि का गरीबों के पास होने की संभावना काफी कम होती है. इन परिस्थितियों में आर्थिक असमानता का खाई और भी चौड़ा होता जाता है.

- हाल ही में दैनिक ‘द हिन्दू‘ में प्रकाशित एक रिपोर्ट के अनुसार, महाराष्ट्र में 2018 से 2023 के पांच वर्षों में घर पर भोजन तैयार करने की लागत 65% बढ़ी है. लेकिन इस दौरान मजदूरी दर केवल 28%-37% बढाया गया. इस तरह हम पाते है कि इससे जहां उद्योगों को लाभ हुआ, वहीं अति-निम्न आय वर्ग को नुकसान हुआ है.

- ऋणदाता और निवेशकों को हानि: मुद्रास्फीति के प्रभाव से बैंक बचत और फिक्स्ड डिपाजिट किए गए धनराशि पर मिलने वाला प्रतिफल कम हो जाता है. मान ले मुद्रास्फीति दर 10 फीसदी है और बचत पर मिलने वाला ब्याज दर 5 फीसदी है, तो आपको 5 फीसदी का नुकसान झेलना होगा.

- खपत और उत्पादन पर असर: महंगाई के कारण लोगों के उपभोग क्षमता प्रभावित हो सकते है. खपत कम हो जाने से उत्पादन भी कम कर दिया जा सकता है, जो अर्थव्यवस्था में मंदी का कारण भी बन सकता है. ऐसा मुद्रास्फीति के अति-उच्च दर के दौरान देखने को मिलता है.

- मुद्रा अवमूल्यन: मुद्रास्फीति का सबसे बड़ा विशेषता मुद्रा का अवमूल्यन है. वास्तव में यह क्रय क्षमता के साथ ही मुद्रा का अंतर्राष्ट्रीय कीमत भी कम कर देता है.

- अंतर्राष्ट्रीय व्यापार: मुद्रास्फीति से देश के भीतर निर्मित वस्तुओं और सेवाओं का कीमत बढ़ जाता है. फलतः निर्यात महंगा और आयात सस्ता हो जाता है. निर्यात में कमी और आयात में वृद्धि से विदेशी मुद्रा का भंडार भी कम हो जाता है. इससे कई बार भुगतान संतुलन का संकट भी पनप जाता है.

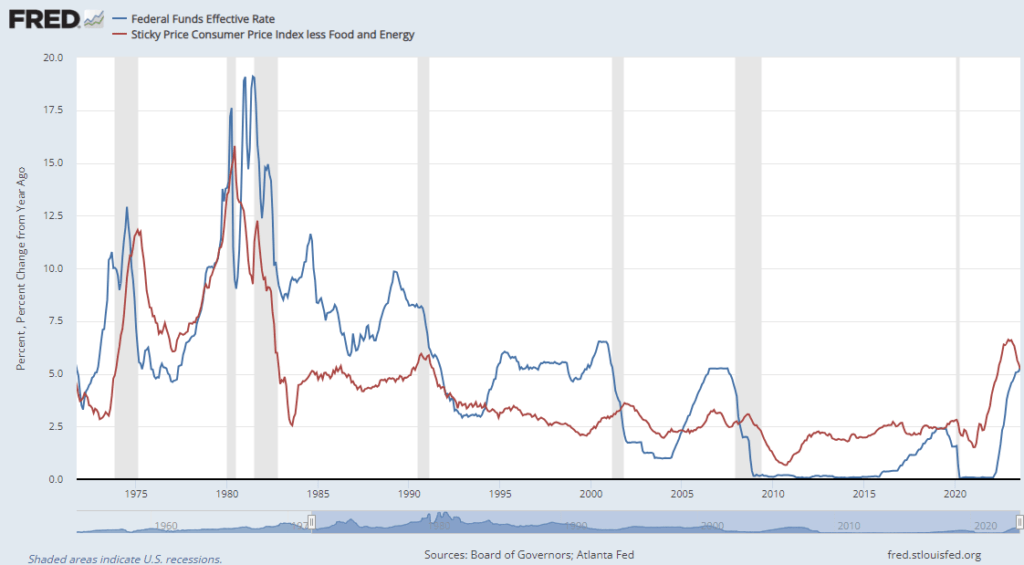

- आर्थिक मंदी: मुद्रास्फीति के अत्यधिक बढ़ जाने पर आर्थिक मंदी भी आ जाता है. 1930, 1980 और 2008 के दौरान ऐसा देखा गया है. कोविड-19 महामारी के बाद भी मंदी का थोड़ा-बहुत असर महसूस किया जा रहा है. फिलहाल मुद्रास्फीति का दर अपने ऊंचाई पर है और फ़ेडरल रिज़र्व का ब्याज दर 2008 के निकट है, जब मंदी ने दुनिया को अपने चपेट में लिया था. नीचे दिए गए तालिका में आप देख सकते है कि जब भी मंदी आई, तब मुद्रास्फीति और ब्याज दर, अपने उच्चतम स्तर पर था.

B. मुद्रास्फीति के लाभदायक प्रभाव (Advantages of Inflation in Hindi)

हानि के तुलना में मुद्रास्फीति से होने वाले लाभों की संख्या काफी कम है. इनसे होने वाले कुछ लाभ इस प्रकार है-

- उच्च निवेश प्रतिफल: मुद्रास्फीति के कारण सम्पत्ति के कीमत में उछाल आता है. इससे कंपनियों के सम्पत्ति के कीमत में भी इजाफा होता है, जो शेयर के कीमतों को बढ़ा देता है.

- सस्ता ऋण: मुद्रास्फीति ऋण को सस्ता बना देता है. इससे कर्जदार को फायदा होता है.

- उच्च ब्याज दर: मुद्रास्फीति से निपटने के लिए केंद्रीय बैंक द्वारा ब्याज दर बढ़ाकर बचत दर बढ़ाने की निति अपनाई जाती है.

- रोजगार में वृद्धि: अकसर इन्फ्लेशन से रोजगार में वृद्धि होता है. लेकिन अत्यधिक महंगाई बढ़ने और लोगों का क्रय क्षमता में कमी से वस्तुओं के खपत में कमी, उत्पादन में कटौती का कारण बन जाता है. इस तरह मुद्रास्फीति के बाद मंदी और बेकारी एक साथ आ जाता है.

- उत्पादकों पर: मुद्रास्फीति से उत्पादक द्वारा उत्पादित वस्तुओं का कीमत बढ़ जाता है. इस इन्हें फायदा होता है. इसका फायदा फायदा कृषि और औद्यौगिक, सभी तरह के उत्पादकों को मिलता है, बशर्ते उनके क्षेत्र में सरकार द्वारा कीमत को नियंत्रित न किया गया हो.

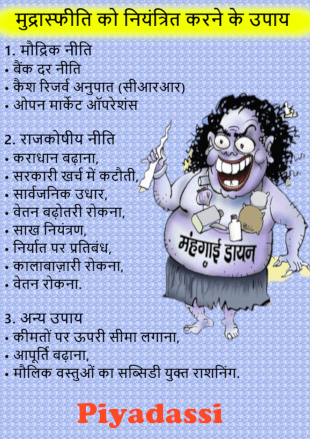

मुद्रास्फीति को नियंत्रित करने के उपाय (Measures to Control Inflation)

मुद्रास्फीति को नियंत्रित करने के लिए सरकार और रिजर्व बैंक द्वारा क्रमशः मौद्रिक और राजकोषीय नीतियों का उपयोग किया जाता है. इसमें बाजार से केंद्रीय बैंक और सरकार द्वारा धन को वापस ले लिया जाता है. लोगों के पास धन की कमी होने से वे खरीदारी नहीं कर पाते है. इससे वस्तु और सेवाओं के समग्र मांग में कमी होती है, जो बिक्रेताओं को मूल्य कम करने या स्थिर करने के लिए विवश कर देता है. इस तरह मुद्रास्फीति पर नियंत्रण कायम किया जाता है. सरकार द्वारा कुछ अन्य प्रत्यक्ष नीतियां भी अपनाए जाते है.

A. मौद्रिक नीति (Monetary Policy)

| भारत का केन्द्रीय बैंक |

|---|

| भारत के केन्द्रीय बैंक का नाम रिज़र्व बैंक ऑफ़ इंडिया (Reserve Bank of India – RBI) है. इसका स्थापना 1 अप्रैल 1935 को हुआ था. भारत में मौद्रिक नीति के नियंत्रण का काम इसी बैंक द्वारा किया जाता है, जो मुद्रास्फीति दर और घरेलु अर्थव्यवस्था की स्थिति को ध्यान में रखकर लिया जाता है. आरबीआई के वर्तमान गवर्नर शक्तिकांत दास है. इनका नियुक्ति 12 दिसंबर 2018 को किया गया था. ये इस केंद्रीय बैंक के 25वें गवर्नर है. भारत में आयोजित जी-20 बैठक 2023 में भारत के लिए शेरपा के लिए भी शक्तिकांत दास का नियुक्ति किया गया था. |

- बैंक दर (Bank Rate): अल्प अवधि के लिए केंद्रीय बैंक द्वारा अपने अधीन बैंकों को दिए जाने वाले कर्ज पर ब्याज दर को बैंक दर कहा जाता है. इसमें वृद्धि होने से कर्ज का मांग कम हो जाता है, जिससे बाजार में मुद्रा का आवक कम होता है. मुद्रा की कमी से खर्च में कमी आती है, जो मुद्रास्फीति को नियंत्रित करने में मददगार साबित होता है.

- रेपो दर (Repo Rate): इस दर पर केंद्रीय बैंक अपने अधीनस्थ बैंकों से उधार लेता है. इसमें वृद्धि का परिणामस्वरूप केंद्रीय बैंक के पास मुद्रा का भण्डार बढ़ जाता है और बाजार में कम हो जाता है.

- नगद आरक्षी अनुपात (CRR): वह अनुपात जिसे बैंकों को नकदी के रूप में आरक्षित रखना होता है, कैश रिज़र्व रेश्यो कहलाता है. केंद्रीय बैंक सीआरआर को बढ़ाकर क़र्ज़ के रूप में बाँटने वाले धन को नियंत्रित कर लेता है. इससे बाजार में नगदी की कमी होने लगती है और मुद्रास्फीति को नियंत्रित करने में भी सहायता प्राप्त होता है.

- ओपन मार्केट ऑपरेशंस (Open Market Operations): इस नीति में केंद्रीय बैंक के पास उपलब्ध अंशो (shares), बंधक और ऋण पत्रों (Bonds and Debentures) को बेच दिया जाता है. इससे बाजार से धन वापस केंद्रीय बैंक के चला आता है.

B. मुद्रास्फीति नियंत्रित करने के राजकोषीय नीति (Fiscal Policies)

- कराधान बढ़ाना: कर दर (Tax rate) बढ़ने से बाजार से सरकार के पास धन का हस्तांतरण होता है.

- सरकारी खर्च में कटौती: इससे लोगों के आय कम होने लगते है. लेकिन, विकास परियोजनाओं के बंद होने से बेरोजगारी के समस्या भी उत्पन्न हो सकते है.

- सार्वजनिक उधार: सरकार बाजार से उधार लेकर बाजार में उपलब्ध मुद्रा को कम कर सकती है.

- वेतन बढ़ोतरी रोकना: वेतन बढ़ोतरी या वेतन/मजदूरी को कुछ दिनों को रोककर भी आम उपभोक्ताओं के खर्चों को नियंत्रित किया जा सकता है.

- साख नियंत्रण: साख नियंत्रण का तात्पर्य कर्ज देने के मात्रा के नियंत्रण से है. इसके साथ ही सरकार नए मुद्रा को छपने से रोककर भी बाजार में मुद्रा का आवक कम कर सकती है.

- निर्यात पर प्रतिबंध: निर्यात रोकने से बाजार में वस्तुओं का समग्र मात्रा बढ़ने लगता है. इससे आपूर्ति और मांग में अंतर पाटने में मदद मिलता है. साथ ही, वस्तुओं का मात्रा बढ़ने से बिक्री के लिए प्रतिस्पर्धा बढ़ता है. फलस्वरूप बिक्रेता वस्तुओं का कीमत कम कर देते है.

- कालाबाज़ारी रोकना: जमाखोरी व कालाबाजारी भारतीय अर्थव्यवस्था में आम है. इसे स्टॉक लिमिट लागु कर और अनुचित व्यापार के तरीके अपनाने वाले कारोबारियों पर दंडात्मक कार्रवाही कर नियत्रित किया जा सकता है.

C. अन्य उपाय (Other Measures)

- कीमतों पर ऊपरी सीमा लगाना: रोजमर्रा के उपभोग के वस्तुएं, जैसे अनाज, दाल, चीनी, नमक इत्यादि, के बिक्री के लिए अधिकतम खुदरा मूल्य (MRP) तय करने से भी महंगाई नियंत्रित किया जा सकता है.

- आपूर्ति बढ़ाना: सरकार वस्तुओं का आपूर्ति बढ़ाकर या इसे बढ़ाने के नीति लागु करके मूल्य नियंत्रण कर सकती है. सरकार द्वारा अपने पास उपलब्ध अनाज व अन्य वस्तुओं का भण्डार बाजार में जारी करके भी इसे नियंत्रित किया जा सकता है.

- मौलिक वस्तुओं का सब्सिडी युक्त राशनिंग: सब्सिडी युक्त राशनिंग से आम उपभोक्ताओं पर पड़ने वाला महंगाई का बोझ कम होता है.

Valueable and knowledgble,,,super

Thanks Praveshji for your Compliment!

This is by far the best article on inflation in hindi on internet.

Thanks Santosh!